Carga tributária terá de ser discriminada na nota fiscal

Obrigação passa a valer em 10 de junho e representa um novo custo para as empresas de comércio e serviços

Juliana Garçon

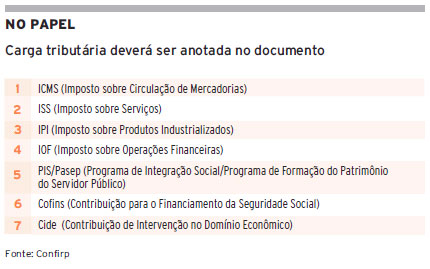

O peso dos impostos ficará mais evidente para os brasileiros a partir de 10 de junho, quando começa a valer a obrigatoriedade de discriminar, nas notas fiscais, a carga tributária sobre produtos e serviços. O valor correspondente aos tributos deverá considerar a soma de impostos municipais, estaduais e federais. Serão informados IPI (Imposto sobre Produtos Industrializados), ICMS (Imposto sobre Circulação de Mercadorias e Serviços), ISS (Impostos sobre Serviços), PIS/ Pasep (Programa de Integração Social/Programa de Formação do Patrimônio do Servidor Público), Cofins (Contribuição para o Financiamento da Seguridade Social), IOF (Imposto sobre Operações Financeiras), contribuições previdenciárias e,em alguns casos, II (Imposto de Importação), PIS/Pasep-Importação e Cofins-Importação.

Já o IR (Imposto de Renda) e a CSLL (Contribuição Social sobre Lucro Líquido) não serão incluídos na conta. “Eles foram vetados pela presidente porque incidem indiretamente na formação do preço, o que ocasionaria discrepância entre os valores recolhidos e os informados no documento fiscal ou fixado em painéis”, explica Priscila Secani, tributarista do SABZ Advogados.

A cifra poderá ser aproximada, de acordo com a legislação. Para chegar a ela, as empresas poderão usar sistema próprio ou encomendar estudo a institutos de renome nacional — neste caso, será necessária revisão semestral. “A informação que constará na nota não é, necessariamente, o montante exato”, diz Jerry Levers de Abreu, sócio de tributário do Tozzini-Freire. “Mas sobram dúvidas sobre qual margem de diferença é aceitável para que os dados sobre a operação sejam considerados adequados.”

A iniciativa tem méritos, amplamente reconhecidos, por garantir mais informações aos consumidores, um avanço nos processos de transparência. Contudo, há um consenso: a nova obrigação amplia os custos das empresas e, portanto, diminui sua competitividade. Afinal, além de ter carga tributária pesada, o Brasil tem arcabouço legal muito complicado, e o excesso de obrigações fiscais põe o país no topo do ranking global de tempo gasto neste tipo de processo. De acordo com pesquisa do Banco Mundial, no país gastam-se 2.600 horas para cumprir as obrigações. O segundo colocado é a Bolívia, com 1.080 horas. Nos EUA, são só 187 horas e na França, 132.

Multas

Empresas que não cumprirem a obrigação, estabelecida pela lei 12.741, ficarão sujeitas a multas e até interdição do estabelecimento, de acordo com o determinado pelo Código de Defesa do Consumidor (CDC). Se a nota é considerada inábil, a penalidade pode chegar a 50% do valor da operação. Por isso, no setor privado, o prazo de seis meses para adaptação, concedido quando da publicação da norma, de 8 de dezembro de 2012, é considerado curto demais.

“Com a complexidade do sistema tributário brasileiro, haverá dificuldade para empresas fornecerem estas informações, principalmente as que não possuem um sistema informatizado que englobe a tributação de cada produto”, afirma o gerente fiscal da Confirp Consultoria Contábil, Marcos Gomes. Mas, diz Gomes, a novidade depende de regulamentação, que ainda não foi publicada.

Também surgiram dúvidas sobre a utilidade da norma para os consumidores, e se o objetivo da medida—ampliar a transparência nas relações de consumo — será atingido. “Creio que haverá uma certa confusão, pois as notas fiscais agora carregam uma série de informações ‘novas’, como a parcela de importados nos produtos. Vai ficando difícil de interpretar”, avalia Levers de Abreu.

Distinção na etiqueta traz dúvidas

A distinção do valor dos impostos embutidos no preço do produto ou serviço tem de aparecer só na nota fiscal ou também na etiqueta do produto?, pergunta Thiago Mahfuz Vezzi, responsável pela área do consumidor do escritório Salusse Marangoni Advogados. Ele acredita que prevalecerá o entendimento de que a lei se restringe às notas fiscais, o que dispensa o consumidor de adaptações. Contudo, avalia que há margem para dúvidas. Se as instituições brasileiras decidirem seguir o modelo aplicado em países como os Estados Unidos, o fornecedor poderá expor seus produtos sem o valor do imposto e informá-lo apenas no momento do pagamento da compra. “Neste caso, será importante uma reeducação do consumidor, para que entenda que sobre o preço anunciado haverá o acréscimo do imposto”, lembra Mahfuz Vezzi.