18/10/2013

Depois de muita pressão, as multinacionais brasileiras ganharam outra queda de braço com o fisco: poderão pagar o imposto cobrado sobre o lucro de filiais no exterior em até oito anos. Hoje, o pagamento ocorre após o encerramento do ano fiscal.

O maior prazo de pagamento do imposto cobrado sobre o resultado das múltis no exterior foi arquitetado por uma equipe diretamente ligada ao gabinete do ministro Guido Mantega (Fazenda).

Causou controvérsia ao chegar à Receita Federal, que só foi acionada pela Fazenda para discutir o assunto recentemente. Há chances de que as condições, inclusive o prazo, sejam revistas, mas, ainda segundo apurou a reportagem, elas são remotas.

A nova ajuda às grandes empresas virá por uma medida provisória que estabelecerá as condições do regime tributário a que essas empresas serão submetidas.

As regras também preveem a possibilidade de abatimento do imposto pago no Brasil de possíveis prejuízos no exterior. A lei atual nem sequer permite esse ajuste de contas entre empresas de um mesmo grupo econômico no Brasil.

Esta mudança fará com que as empresas paguem menos imposto. Para o governo, é uma forma de estimular a expansão dessas empresas brasileiras no exterior.

passado

Essa é a terceira vitória das grandes companhias nacionais no último mês. Na semana passada, elas também conseguiram a reabertura do programa de parcelamento de impostos em atraso.

Os débitos somam R$ 75 bilhões. Quem pagar à vista, por exemplo, terá o perdão de multas, juros e mora.

Outra vantagem virá na próxima semana com a criação do novo marco tributário -também via MP. Pelas regras, as grandes companhias serão obrigadas a pagar imposto em parte dos lucros e dividendos distribuídos aos acionistas, mas, ainda segundo apurou a reportagem, a cobrança não será retroativa, como temiam as empresas.

Procuradas, a Receita e a Fazenda não quiseram se pronunciar sobre o pacote de benefícios tributários.

Fonte: Folha de S.Paulo

18/10/2013

Contribuintes têm conseguido no Judiciário e na esfera administrativa cancelar autuações fiscais contra o aproveitamento de créditos de ICMS obtidos em compras de mercadorias de fornecedores que, meses ou até mesmo anos depois dessas operações, tiveram suas inscrições estaduais cassadas pela fiscalização.

A situação é comum, apontam advogados e conselheiros do Tribunal de Impostos e Taxas (TIT) de São Paulo, apesar de o Superior Tribunal de Justiça (STJ) já ter se posicionado pelo menos uma vez contra a prática. "Isso é péssimo para o contribuinte, que tomou os cuidados na aquisição e, mesmo assim, teve os créditos cancelados", diz o advogado José Eduardo Toledo, do Neumann, Gaudêncio, McNaughton e Toledo Advogados.

Recentemente, um caso envolvendo o tema foi analisado pelo Tribunal de Justiça de São Paulo (TJ-SP), que concedeu uma tutela antecipada (espécie de liminar) a favor de um contribuinte. O processo envolve uma companhia do setor de perfumaria e cosméticos, que entre setembro e dezembro de 2008 adquiriu mercadorias de um determinado fornecedor.

O fornecedor, entretanto, foi considerado inidôneo em novembro de 2009. Posteriormente, a autora da ação teve os créditos de ICMS relacionados às operações cancelados pelo Fisco. De acordo com o advogado do contribuinte, Sandro Machado dos Reis, do escritório Bichara, Barata & Costa Advogados, o valor da autuação hoje giraria em torno de R$ 3 milhões. "Na época da operação, a inscrição estadual do fornecedor estava regular, e não havia nenhuma restrição da Fazenda paulista", diz.

O advogado critica o fato de a companhia ter sido penalizada, apesar de ter recolhido o ICMS devido na operação. "Não houve nenhum descumprimento da obrigação principal e, mesmo assim, gerou uma contingência desse tamanho", afirma Reis.

O processo foi julgado pela 6ª Câmara de Direito Público do TJ-SP no fim de agosto. Na decisão, o relator do caso, desembargador Reinaldo Miluzzi, diz que a autora da ação agiu de boa-fé ao adquirir as mercadorias, e concedeu a tutela antecipada para impedir a Fazenda do Estado de São Paulo de executar a dívida. "Não havia como a autora saber da situação irregular daquela empresa [fornecedora]", destaca Miluzzi na decisão.

Por meio de nota, a Secretaria da Fazenda de São Paulo informou que o cancelamento dos créditos discutidos no processo foram mantidos anteriormente pelo Tribunal de Impostos e Taxas (TIT) do Estado. O órgão afirmou ainda que na época a autora do processo não conseguiu comprovar que as operações com o fornecedor realmente aconteceram. "Houve a simulação da existência da empresa que emitiu as notas fiscais que fundamentaram o crédito da empresa autuada. Assim, não há que se falar em irretroatividade, posto que a suposta emitente da documentação fiscal nunca esteve em situação regular perante o Fisco", diz.

Um caso similar foi julgado em agosto pela 16ª Câmara Julgadora do TIT. O processo administrativo analisado envolve a Casas Pernambucanas, que conseguiu anular um auto de infração de R$ 19 mil.

De acordo com a decisão, a companhia realizou, entre maio e outubro de 2003, operações com um fornecedor, que posteriormente teve a inscrição estadual cassada. A autuação, entretanto, foi suspensa porque a empresa conseguiu comprovar que as operações realmente aconteceram e o fornecedor estava regular na época da compra. Por meio de nota, a Casas Pernambucanas informou que não comentaria o caso.

No TIT, de acordo com o advogado César Temer Zalaf, que atua na 4ª Câmara Julgadora, há decisões contra e a favor dos contribuintes. "Há julgadores que entendem que o fato de a empresa que emitiu nota não estar em atividade é suficiente para que aquele documento fiscal seja declarado nulo", afirma.

A advogada Valéria Zotelli, do Miguel Neto Advogados, recomenda aos seus clientes que guardem o máximo de documentos possíveis que provem que as operações efetivamente ocorreram e que o fornecedor estava regular no momento da venda. "Falamos para, pelo menos uma vez por mês, imprimir o Sintegra para provar que aquele fornecedor estava regular naquele momento", diz.

A questão já foi analisada pelo STJ, que decidiu em 2010 que uma empresa de Minas Gerais poderia se aproveitar de créditos de ICMS de uma operação feita com um fornecedor posteriormente considerado irregular. O relator do caso, ministro Luiz Fux, entendeu que desde que o contribuinte prove sua boa-fé, o creditamento é legal.

11/10/2013

Renata Veríssimo e Adriana Fernandes

A regulamentação para reabertura do prazo para adesão ao Refis da Crise será publicada até meados da próxima semana. O prazo foi citado pelo subsecretário de Arrecadação e Atendimento da Receita Federal, Carlos Roberto Occaso, nesta quinta-feira, 10. Segundo ele, o texto informará a data a partir da qual os contribuintes poderão pedir o parcelamento do débito. O prazo final será 31 de dezembro próximo, conforme estabelece a Medida Provisória 615, aprovada pelo Congresso. A primeira parcela ou o pagamento à vista vence no último dia do ano.

Podem parcelar os débitos em até 180 meses os contribuintes com dívidas vencidas até 28 de novembro de 2008. Haverá uma redução de 100% de multa e 45% de juros para pagamento à vista ou para o contribuinte que queira migrar o débito de um parcelamento ordinário (60 meses) para o Refis da Crise. Para parcelar, a redução será de 60% nas multas e 35% nos juros.

Os contribuintes que entraram no primeiro Refis não podem renegociar as mesmas dívidas. "Quem está na lei não pode renegociar. Mas, se tiver outros débitos que não incluiu naquela oportunidade, pode incluir agora", explicou Occaso. O subsecretário disse que os débitos nesta modalidade atingem R$ 500 bilhões. "Mas muito desse valor está em discussão judicial ou administrativa. A maior parte está com exigibilidade suspensa", destacou.

Crítica

O subsecretário declarou que o Fisco é contrário a modalidades de parcelamento especiais, apesar de o governo abrir três novos Refis. "Reiteramos que os estudos técnicos da Receita demonstram que os parcelamentos especiais não são eficazes para resolver passivos tributários. As empresas aderem, ficam um tempo e depois ficam inadimplentes esperando novo parcelamento."

Occaso argumentou que a resolução de parcelamento especial não é da Receita, ainda que o balizador para quem decide seja um estudo técnico. Ele mencionou que a decisão depende de outros fatores como momento econômico, dificuldade de uma empresa ou de diversos setores. "A decisão compete ao Executivo e ao Legislativo. É importante frisar que foi iniciativa do Congresso e contou com o apoio do Executivo."

Arrecadação extra

A previsão do Fisco é que o governo receba, ainda este ano, uma receita extra de R$ 7 bilhões a R$ 12 bilhões com os primeiros pagamentos dos três Refis aprovados pelo Congresso Nacional. O subsecretário esclareceu que a projeção considera o pagamento à vista e "uma ou duas" de parcelamento a prazo. Os três parcelamentos são: Refis da Crise, Refis dos Bancos e Refis das Coligadas.

O subsecretário lembrou que a estimativa de ingresso de recursos depende da iniciativa das empresas, citando uma reportagem que informa que as grandes empresas estão reunindo seus advogados para um posicionamento sobre a adesão ao programa. Ele não quis comentar se a banda de arrecadação projetada é conservadora. "O certo é que trabalhamos com essa banda", disse.

O governo conta com os recursos para engordar o superávit primário das contas do setor público até o fim do ano. Se a cifra mais otimista se confirmar (R$ 12 bilhões), o volume de receitas seria quase do tamanho esperado com o leilão de Libra.

Fonte: Estadão

11/10/2013

O cenário afeta especialmente as empresas, que precisam seguir, em média, 3.512 normas tributárias para estar em dia com a legislação brasileira.

Desde que Constituição Federal foi promulgada, há 25 anos, foram publicadas no Brasil 4.785.194 normas, entre leis (complementares e ordinárias), decretos, medidas provisórias, emendas constitucionais e outros. Destes, 6,5% ou 309.147 tratam-se de normas tributárias. Os dados constam do estudo "Normas Editadas no Brasil: 25 anos da Constituição Federal de 1988", do Instituto Brasileiro de Planejamento e Tributação, que reúne informações coletadas até o último dia 30 de setembro.

O cenário afeta especialmente as empresas, que precisam seguir, em média, 3.512 normas tributárias para estar em dia com a legislação brasileira. "O cumprimento das determinações da nossa Constituição obriga as empresas brasileiras a destinarem, no geral, cerca de R$ 45 bilhões por ano, com equipe de funcionários, tecnologias, sistemas e equipamentos, a fim de acompanhar as modificações, evitar multas e eventuais prejuízos nos negócios", observa o presidente executivo do IBPT, João Eloi Olenike.

Na opinião de Olenike, a Lei 12.741/12, que obriga os estabelecimentos a informarem os tributos incidentes em produtos e serviços no documento fiscal, foi uma das principais conquistas na legislação.

De acordo com o relatório, foram editadas em média 31 normas tributárias por dia desde a promulgação da Constituição. Do total de 4.785.194 normas gerais editadas, 623.032 (13,02%) estavam em vigor quando a Constituição Federal completou 25 anos. Das 309.147 normas tributárias editadas, 23.412 (7,6%) estavam em vigor em 1º de outubro de 2013.

O estudo do IBPT aponta ainda que o ano de 2012 teve o maior número de leis ordinárias e complementares editadas na esfera federal, em um total de 222 edições. De 1º de outubro de 2012 a 30 de setembro de 2013, foram editadas 670 normas federais.

Especialistas destacam normas

O estudo destaca ainda as normas de maior relevância. Entre elas, a Lei 2.815/2013 (Lei dos Portos). Também foi citada a legislação sobre eventos como a Copa das Confederações e a Jornada Mundial da Juventude, em 2013, e a Copa do Mundo de 2014, cujas especificações foram determinadas pela Lei nº 12.663/12.

O levantamento feito pelo IBPT verificou também que, apenas após 25 anos da Constituição, foi possível regulamentar a aposentadoria concedida à pessoa com deficiência, por meio da publicação da Lei Complementar 142/2013. Com informações da Assessoria de Imprensa do IBPT.

Fonte: Consultor Jurídico

11/10/2013

Foi publicada na quinta-feira (10/10) no Diário Oficial da União a conversão da MP 615 na Lei 12.865, que, entre outras medidas, retira o ICMS da base de cálculo do PIS e da Cofins na importação de bens e serviços. A regra está prevista no artigo 26 da nova legislação, que altera o artigo 7º da Lei 10.865. Dessa forma, a base de cálculo para o PIS e a Cofins de bens e serviços importados deverá considerar apenas seu valor aduaneiro. Os dispositivos que previam o ICMS, o PIS e a Cofins na base desses tributos foram revogados.

A nova regra segue decisão do Supremo Tribunal Federal de março deste ano, quando a corte afastou a possibilidade de incidência de ICMS, do PIS e da Cofins na base de cálculo da contribuições importações. Em seu voto, o ministro Dias Toffoli acompanhou o entendimento da ministra Ellen Gracie (aposentada), relatora, ao negar o recurso da União. Ele apontou que a regra em questionamento extrapola o artigo 149 da Constituição, ao determinar que as contribuições fossem calculadas não só sobre o valor aduaneiro, mas ainda sobre o valor do ICMS e sobre o valor do PIS e Cofins. O voto do ministro foi acompanhado de forma unânime.

" Segundo ele, a nova lei demonstra a incorreção legislativa e corrige ofensa ao conceito de valor aduaneiro adotado pelo Brasil no GATT (Acordo Geral de Tarifas e Comercio). O valor aduaneiro é dado pelo custo da transação comercial internacional de compra e venda, mais o frete e o seguro.

Fonte: Conjur

13/9/2013

As empresas poderão excluir o ICMS da base de cálculo do PIS e da Cofins nas operações de importação. O Projeto de Lei de Conversão nº 21, de 2013, resultante da Medida Provisória nº 615, que autoriza a medida, foi aprovado na noite de quarta-feira. O texto segue agora para sanção presidencial. Como o Ministério da Fazenda já sinalizou ser a favor da alteração, a expectativa é que a previsão seja aprovada pela presidente Dilma Rousseff. A discussão judicial sobre os valores pagos a mais no passado pelos contribuintes, porém, ainda deve prosseguir no Judiciário.

A alteração, prevista no projeto de lei, foi feita em consequência do julgamento da questão pelo Supremo Tribunal Federal (STF). Em março, os ministros foram favoráveis à tese dos importadores e decidiram pela exclusão do imposto estadual do PIS e da Cofins Importação. Na época, entenderam ser inconstitucional a obrigação de adicionar tributos na base de cálculo das contribuições sociais, prevista na Lei nº 10.865, de 2004. A disputa estimada pela União em R$ 34 bilhões se arrasta desde 2004.

O projeto de lei de conversão revoga os parágrafos 4º e 5º do artigo 7º da Lei 10.865, de 2004, segundo os quais o ICMS incidente deveria compor a base de cálculo das contribuições. Com a alteração, a Receita Federal deve deixar de exigir a inclusão do ICMS na fórmula.

Apesar do julgamento favorável, as importadoras precisaram recorrer à Justiça para, por liminares, fazer valer o entendimento do STF. Isso porque o Sistema Integrado de Comércio Exterior (Siscomex), da Receita Federal, ainda tem cobrado o tributo de forma majorada. As liminares, porém, já não são mais contestadas pela Fazenda. Há decisões em São Paulo, Rio de Janeiro, Uberaba e Belo Horizonte.

Uma vez munida da decisão, a empresa já consegue importar pagando valores menores das contribuições. Segundo estimativa de advogados, a medida garante uma redução de custo de 2% a 3% nas importações. Com uma possível sanção do projeto de lei pela presidência, recorrer ao Judiciário para liberar as mercadorias sem o pagamento do ICMS não será mais necessário.

Fonte: Valor Econômico

13/9/2013

O Brasil possui 3,5 milhões de certificados digitais ativos e vem emitindo cerca de 200 mil a cada mês conforme dados apresentados pelo Instituto Nacional de Tecnologia da Informação (ITI), no 11º Certforum, em Brasília.

Nesse universo do sistema de identificação digital reconhecido pelo país, com base no modelo de chaves públicas ICP Brasil, menos de um terço são usadas por pessoas físicas – há 1,1 milhão de brasileiros com pelo menos um certificado digital.

Mas ainda que seja uma ferramenta ainda ‘corporativa’, a imensa maioria dos 3,5 milhões, 80% deles, é de certificados portáteis – chamados A3, são aqueles que podem ser inseridos em pen drives ou tokens. Os demais, cerca de 660 mil, são os tipo A1, que ficam instalados em discos rígidos.

Ainda assim, reconhece que “as aplicações hoje estão muito centradas em pessoa jurídica. Tem que ter aplicações que envolvam pessoa física”. Mas vê passos com a troca de senha por certificado digital no sistema online do Ministério do Trabalho, Homolognet, de registros trabalhistas.

“As transações previdenciárias e trabalhistas, como FGTS, serão pelo Homolognet e isso faz parte da massificação do uso da certificação digital”, defendeu Pedro Paulo. Portaria exige que a certificação digital seja usada a partir da próxima semana.

Fonte: Convergência Digital

13/9/2013

Enquanto o governo mede forças com o setor empresarial pela manutenção ou não da multa adicional de 10% para demissões sem justa causa, o trabalhador vê o dinheiro aplicado no Fundo de Garantia por Tempo de Serviço (FGTS) perder para todas as aplicações do mercado e ter rendimento menor até do que o da inflação.

Por lei, o FGTS é corrigido em 3% ao ano mais a Taxa Referencial (TR), que neste ano, até agora, está em 0,03%. No mesmo período, a inflação já é de 3,43% e a expectativa dos analistas de mercados ouvidos pelo Banco Central é que a taxa feche o ano em 5,82%. “O rendimento é mais baixo do que qualquer coisa que você imagine”, diz o professor de economia e finanças da FGV/IBS, Pedro Leão Bispo.

Ele explica que isso acontece porque o FGTS é uma aplicação compulsória, que não concorre com nenhuma outra, porque o trabalhador não tem opção de escolher um investimento melhor.

O coordenador do curso de economia da Newton Paiva, Leonardo Bastos, diz que a única alternativa para conseguir um rendimento melhor para o capital do FGTS é comprar ou reformar um imóvel dentro das regras de utilização do recurso. “É a única possibilidade: comprar um imóvel que vai garantir uma rentabilidade maior. Mesmo se a pessoa tiver dinheiro para fazer a compra, vale a pena usar o FGTS e aplicar seu capital em um investimento melhor”, diz. Ele acrescenta que é preciso procurar um negócio “de oportunidade”, para evitar prejuízos com eventual queda no valor dos imóveis.

De janeiro a maio a captação líquida do FGTS foi de R$ 8,1 bilhões. O balanço de 2012 mostra que os ativos do FGTS somam R$ 325,3 bilhões, um crescimento de 12% em relação ao ano anterior. Esse dinheiro é usado para financiar moradia e projetos de saneamento.

Fonte: O Tempo

6/9/2013

O novo valor do salário mínimo deverá ser R$ 722,90, segundo anúncio feito pela ministra do Planejamento, Miriam Belchior. Ela esteve no Congresso para entregar ao presidente da Casa, Renan Calheiros (PMDB-AL), a peça orçamentária de 2014. Atualmente, o salário mínimo é de R$ 678.

O texto deve ser votado pela Câmara e pelo Senado até o fim do ano. O reajuste passa a valer em 1º de janeiro de 2014. De acordo com a ministra, o reajuste terá um impacto de R$ 29,2 bilhões.

"O novo valor incorpora a regra de valorização do salário mínimo que tem sido uma política importante de alavancagem da renda das famílias no Brasil, que tem nos levado a patamares de qualidade de vida muito superiores", disse Belchior.

A previsão do salário mínimo aumentou em relação ao que já tinha sido apontado pelo próprio governo. O valor anteriormente indicado na Lei de Diretrizes Orçamentárias (LDO) era de R$ 719,48.

Segundo a Agência Senado, a proposta para a Lei Orçamentária Anual de 2014 será examinada inicialmente pela Comissão Mista de Planos, Orçamentos Públicos e Fiscalização (CMO), presidida pelo senador Lobão Filho (PMDB-MA). O relator da Ploa é o deputado federal Miguel Corrêa (PT-MG).

Impacto na inflação. O valor de R$ 722,90 para o salário mínimo em 2014 ficou dentro do esperado pelos profissionais consultados pelo Broadcast, serviço em tempo real da Agência Estado, e em nada altera seus cenários para a inflação do próximo ano.

De acordo com a política de valorização do salário mínimo, a marca de R$ 722,90 embute uma expectativa de INPC de 5,72% este ano que, somada ao crescimento da economia no ano passado, resulta em reajuste de 6,62%.

No cenário aguardado pelo especialista em inflação da LCA Consultores, Fábio Romão, o mínimo deve ter aumento dos atuais R$ 678,00 para R$ 725,00, número ligeiramente acima do indicado pelo Ministério do Planejamento, porque a LCA trabalha com uma inflação de 6,10% em 2013.

"A diferença, em termos de impacto na inflação, é pequena. O resumo da ópera é que, seja R$ 722,90 ou R$ 725,00, o mínimo não será foco de pressão sobre os preços de 2014, já que o governo deixou claro que vai obedecer a regra estabelecida para o reajuste", disse Romão.

O economista lembra que os aumentos reais do salário mínimo têm sido paulatinamente menores nos últimos anos - 7,5% em 2012, 2,7% em 2013 e 0,9% em 2014 -, o que, de certa maneira, funciona como um certo alívio, diante de tantas pressões inflacionárias que se avizinham da economia.

(Com informações da Agência Brasil e da Agência Estado)

Fonte: O Estado de S. Paulo

6/9/2013

Mais de 53% dos pedidos de falência foram feitos por micro e pequenas empresas

Foram registrados 149 pedidos de falência em agosto deste ano, de acordo com levantamento divulgado nesta quinta-feira (5) pela empresa de consultoria Serasa Experian. Na comparação com o mesmo mês de 2012, houve uma queda de aproximadamente 22,4% (192).

Mais de 53% dos pedidos de falência foram feitos por micro e pequenas empresas, totalizando 79 requerimentos. Em seguida, aparecem as médias empresas, com 37 pedidos, e as grandes, com 33.

O número de recuperações judiciais solicitadas em agosto deste ano também apresentou queda em relação ao mesmo mês do ano passado, quando 81 foram pedidas. Segundo a Serasa, foram requeridas 71 recuperações judiciais no mês passado.

As micro e pequenas empresas lideram com 31 pedidos, número que corresponde a 43,66% do total. As médias empresas ficaram em segundo lugar, com 28 pedidos, e as grandes apresentaram 12 solicitações de recuperação judicial.

Os economistas da Serasa apontam que a diminuição verificada tanto no número de recuperações judiciais quando no de pedidos de falência, ainda em comparação ao mesmo período de 2012, deve-se ao recuo gradativo da inadimplência do consumidor registrado em 2013, “que aliviou as condições financeiras mais adversas que a alta das taxas de juros impôs às empresas”.

Outro fator, classificado como modesto pelos economistas, para a queda apresentada, é o ritmo de crescimento que a economia teve neste ano, superior ao verificado no ano passado, e que ajudou a melhorar a geração de caixa das empresas.

Fonte: DCI-SP

6/9/2013

A Comissão de Constituição e Justiça e de Cidadania da Câmara dos Deputados aprovou recentemente o Projeto de Lei 4774/09, do deputado Arnaldo Faria de Sá, que corrige uma brecha da legislação ao exigir a escrituração contábil das empresas optantes pelo Lucro Presumido.

A proposta teve origem em sugestões do SESCON-SP e de outras entidades do segmento contábil de São Paulo e do País, visando a transparência sobre o tema e a necessidade da realização de uma escrituração contábil completa pelas empresas.

Para o presidente do SESCON-SP, Sérgio Approbato Machado Júnior, hoje a Contabilidade é vital para os empreendimentos. "A escrituração contábil tem papel fundamental tanto na prestação de contas aos fiscos como para a gestão e tomada de decisões empresariais", argumenta o líder setorial.

Aprovado com emendas, agora o PL 4774/09 segue para votação do plenário da Câmara dos Deputados.

Fonte: Revista Incorporativa

3/5/2013

Instrução Normativa RFB 1.353/2013

Foi publicada a Instrução Normativa RFB 1.353/2013 instituindo a Escrituração Fiscal Digital do Imposto sobre a Renda e da Contribuição Social sobre o Lucro Líquido da Pessoa Jurídica (EFD-IRPJ).

A entrega será obrigatória, a partir do ano calendário de 2014, para as pessoas jurídicas sujeitas à apuração do Imposto sobre a Renda pelo Regime do Lucro Real, Lucro Presumido ou Lucro Arbitrado, e também para as Pessoas Jurídicas imunes e isentas.

O contribuinte deverá informar todas as operações que influenciem, direta ou indiretamente, imediata ou futuramente, a composição da base de cálculo e o valor devido dos tributos, especialmente quanto:

- à recuperação do plano de contas contábil e saldos das contas, para pessoas jurídicas obrigadas a entregar a Escrituração Contábil Digital (ECD) relativa ao mesmo período da EFD-IRPJ;

- à recuperação de saldos finais da EFD-IRPJ do período imediatamente anterior, quando aplicável;

- à associação das contas do plano de contas contábil recuperado da ECD com plano de contas referencial, definido pela Coordenação-Geral de Fiscalização (Cofis), por meio de Ato Declaratório Executivo;

- ao detalhamento dos ajustes do lucro líquido na apuração do Lucro Real, mediante tabela de adições e exclusões definida pela Cofis, por meio de Ato Declaratório Executivo;

- ao detalhamento dos ajustes da base de cálculo da CSLL, mediante tabela de adições e exclusões definida pela Cofis, por meio de Ato Declaratório Executivo;

- aos registros de controle de todos os valores a excluir, adicionar ou compensar em exercícios subsequentes, inclusive prejuízo fiscal e base de cálculo negativa da CSLL;

- aos registros, lançamentos e ajustes que forem necessários para a observância de preceitos da lei tributária relativos à determinação do lucro real e da base de cálculo da CSLL, quando não devam, por sua natureza exclusivamente fiscal, constar da escrituração comercial, ou sejam diferentes dos lançamentos dessa escrituração.

As pessoas jurídicas que apresentarem a EFD-IRPJ ficam dispensadas, em relação aos fatos ocorridos a partir de 1º de janeiro de 2014, da escrituração do Livro de Apuração do Lucro Real (Lalur) e da entrega da Declaração de Informações Econômico-Fiscais da Pessoa Jurídica (DIPJ).

Fonte: Blog Guia Tributário

3/5/2013

Por meio do Ato Declaratório Executivo Corec nº 3/2013 - DOU 1 de 30.04.2013, as restituições do IRPF apuradas na Declaração de Ajuste Anual relativa ao ano-calendário de 2012 serão efetuadas em 7 lotes.

O recurso será disponibilizado aos contribuintes nas seguintes datas:

Lote | Data |

1º | 17.06.2013 |

2º | 15.07.2013 |

3º | 15.08.2013 |

4º | 16.09.2013 |

5º | 15.10.2013 |

6º | 18.11.2013 |

7º | 16.12.2013 |

Para a formação dos lotes, serão levados em conta a data mais antiga de entrega e o meio utilizado, na seguinte ordem de prioridade: Internet e disquete.

Fonte: Legisweb

3/5/2013

A multa terá por termo inicial o primeiro dia subsequente ao fixado para a entrega da declaração e por termo final o mês da entrega ou, no caso de não-apresentação, do lançamento de ofício.

O contribuinte obrigado a apresentar a declaração de imposto de renda – pessoa física (DIRPF), no caso de entrega após o prazo previsto, fica sujeito ao pagamento de multa por atraso, calculada da seguinte forma:

- existindo imposto devido, multa de 1% ao mês-calendário ou fração de atraso, incidente sobre o imposto devido, ainda que integralmente pago, observados os valores mínimo de R$ 165,74 e máximo de 20% do imposto devido;

- inexistindo imposto devido, multa de R$ 165,74.

A multa terá por termo inicial o primeiro dia subsequente ao fixado para a entrega da declaração e por termo final o mês da entrega ou, no caso de não-apresentação, do lançamento de ofício.

No caso do não-pagamento da multa por atraso na entrega dentro do vencimento estabelecido na notificação de lançamento emitida pelo PGD, a multa, com os respectivos acréscimos legais decorrentes do não-pagamento, será deduzida do valor do imposto a ser restituído para as declarações com direito a restituição.

Fonte: Blog Guia Tributário02/05/2013

15/4/2013

Quem doar nos próximos dias terá mais entidades aptas a receber ajuda para escolher

JOÃO PEDRO SCHONARTH

Ainda há tempo para doar parte do imposto devido a entidades sociais. Uma portaria publicada no fim do mês também vai dar ao contribuinte mais opções de fundos para quem doar. O decreto permitiu que novas entidades se cadastrassem na Secretaria de Direitos Humanos da Pre¬sidência da República – em 2012, 900 entidades podiam ser escolhidas, mas quando começaram as declarações deste ano menos de 200 estavam aptas a receber doações. O número de entidades recadastradas ainda não foi divulgado.

Com isso, quem não doou ao longo do ano pode aproveitar uma das principais novidades deste ano e doar direto no programa. Até 30 de abril, mesmo prazo para o acerto de contas com o Leão, contribuintes podem destinar até 3% do Imposto de Renda para fundos beneficiados pelo Estatuto da Criança e do Adolescente (ECA). Essa opção só será permitida ao contribuinte que não abateu doações durante o ano dentro do limite global de 6%. Ao optar pela doação, o programa vai emitir um Documento de Arrecadação de Receitas Federais (Darf), a ser pago até 30 de abril.

Fonte: Gazeta do Povo

15/4/2013

Implementação da tecnologia permite planejamento das autuações

Gilvânia Banker

Nada mais foge ao controle do fisco. O desempenho da Receita Federal deu um salto quântico em qualidade e eficiência após o advento do Sistema Público de Escrituração Digital (Sped), programa que reúne diversos módulos, como a Nota Fiscal Eletrônica, Escrituração Fiscal Digital (EFD), Escrituração Contábil Digital (ECD), entre outros. “Não podíamos mais continuar atuando do mesmo jeito que trabalhávamos até 2009”, diz o auditor-fiscal e coordenador-geral de fiscalização da Receita Federal do Brasil (RFB), Iágaro Jung Martins, durante apresentação ontem no Fórum Sped, realizado no Hotel De Ville, em Porto Alegre.

O evento, organizado pela Decision IT, contou com a presença de mais de 300 profissionais da área administrativa, da informática, fiscal, contábil, além de empresários. Para o sócio-fundador e diretor de serviços da empresa, Mauro Negruni, o encontro buscou valorizar e pluralizar a discussão das ideias e conceitos sobre os impactos do Sped, buscando ajudar os profissionais a desenvolver suas aptidões e capacidades.

Ao justificar os avanços da tecnologia na administração tributária e no formato do novo planejamento da fiscalização, Martins diz que “o Sped não é apenas um programa, é um estilo de vida”. Segundo ele, a Receita está preocupada em melhorar e simplificar as obrigações fiscais e, para isso, vem buscando o aperfeiçoamento do sistema digital. “Não é nossa prioridade fazer autuações”, comenta. Com a ajuda da tecnologia, o órgão consegue focar e planejar melhor as autuações. “Não atuamos mais geograficamente, e, sim, de forma especializada”, garante. No caso das pequenas e médias empresas, a RFB se utiliza do cruzamento de dados. O fisco promete implantar uma malha fina para a pessoa jurídica semelhante ao que ocorre no Imposto de Renda para Pessoa Física. “Queremos sair de uma média de 3,5 mil pequenas e médias empresas que são fiscalizadas no Brasil para 35 mil, através desse modelo”, adiantou.

Para a Receita, o Sped é também um programa que ajuda os contribuintes a não cometerem erros, graças ao seu modelo detalhado de apuração do tributo. O órgão registrou o lançamento em 2012 de cerca de R$ 5 bilhões através das auditorias que verificaram erros na transmissão de dados ao Sped. Para o administrador de empresas e coordenador do MBA em Contabilidade e Direito Tributário do Instituto Brasileiro de Pós-Graduação (IPOG), Edgar Madruga, que abordou os aspectos da EFD-Fiscal, ainda existem inúmeros problemas de preenchimento nas guias digitais, em especial no controle de estoque, por não haver, por exemplo, uma uniformidade e padronização nas siglas para as unidades de medidas. “Como fica a critério de cada um, causa um descontrole e pode gerar um problema grave para as empresas”, alertou.

Ainda sem data prevista pelo fisco, a EFD Social vai ser implementada e promete trazer melhorias e maior controle na área trabalhista. O empresário contábil e professor Fernando Sampaio adiantou que o programa prevê, entre outras mudanças, a extinção da numeração do PIS dos trabalhadores, ficando apenas o número do CPF para retirar e pesquisar o valor do benefício.

Fonte: Jornal do Comércio

5/4/2013

Obrigação passa a valer em 10 de junho e representa um novo custo para as empresas de comércio e serviços

Juliana Garçon

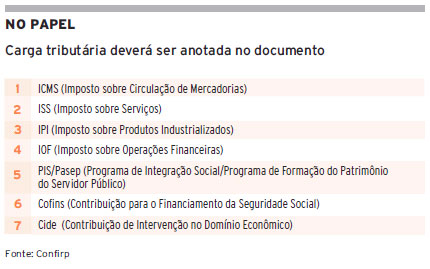

O peso dos impostos ficará mais evidente para os brasileiros a partir de 10 de junho, quando começa a valer a obrigatoriedade de discriminar, nas notas fiscais, a carga tributária sobre produtos e serviços. O valor correspondente aos tributos deverá considerar a soma de impostos municipais, estaduais e federais. Serão informados IPI (Imposto sobre Produtos Industrializados), ICMS (Imposto sobre Circulação de Mercadorias e Serviços), ISS (Impostos sobre Serviços), PIS/ Pasep (Programa de Integração Social/Programa de Formação do Patrimônio do Servidor Público), Cofins (Contribuição para o Financiamento da Seguridade Social), IOF (Imposto sobre Operações Financeiras), contribuições previdenciárias e,em alguns casos, II (Imposto de Importação), PIS/Pasep-Importação e Cofins-Importação.

Já o IR (Imposto de Renda) e a CSLL (Contribuição Social sobre Lucro Líquido) não serão incluídos na conta. “Eles foram vetados pela presidente porque incidem indiretamente na formação do preço, o que ocasionaria discrepância entre os valores recolhidos e os informados no documento fiscal ou fixado em painéis”, explica Priscila Secani, tributarista do SABZ Advogados.

A cifra poderá ser aproximada, de acordo com a legislação. Para chegar a ela, as empresas poderão usar sistema próprio ou encomendar estudo a institutos de renome nacional — neste caso, será necessária revisão semestral. “A informação que constará na nota não é, necessariamente, o montante exato”, diz Jerry Levers de Abreu, sócio de tributário do Tozzini-Freire. “Mas sobram dúvidas sobre qual margem de diferença é aceitável para que os dados sobre a operação sejam considerados adequados.”

A iniciativa tem méritos, amplamente reconhecidos, por garantir mais informações aos consumidores, um avanço nos processos de transparência. Contudo, há um consenso: a nova obrigação amplia os custos das empresas e, portanto, diminui sua competitividade. Afinal, além de ter carga tributária pesada, o Brasil tem arcabouço legal muito complicado, e o excesso de obrigações fiscais põe o país no topo do ranking global de tempo gasto neste tipo de processo. De acordo com pesquisa do Banco Mundial, no país gastam-se 2.600 horas para cumprir as obrigações. O segundo colocado é a Bolívia, com 1.080 horas. Nos EUA, são só 187 horas e na França, 132.

Multas

Empresas que não cumprirem a obrigação, estabelecida pela lei 12.741, ficarão sujeitas a multas e até interdição do estabelecimento, de acordo com o determinado pelo Código de Defesa do Consumidor (CDC). Se a nota é considerada inábil, a penalidade pode chegar a 50% do valor da operação. Por isso, no setor privado, o prazo de seis meses para adaptação, concedido quando da publicação da norma, de 8 de dezembro de 2012, é considerado curto demais.

“Com a complexidade do sistema tributário brasileiro, haverá dificuldade para empresas fornecerem estas informações, principalmente as que não possuem um sistema informatizado que englobe a tributação de cada produto”, afirma o gerente fiscal da Confirp Consultoria Contábil, Marcos Gomes. Mas, diz Gomes, a novidade depende de regulamentação, que ainda não foi publicada.

Também surgiram dúvidas sobre a utilidade da norma para os consumidores, e se o objetivo da medida—ampliar a transparência nas relações de consumo — será atingido. “Creio que haverá uma certa confusão, pois as notas fiscais agora carregam uma série de informações ‘novas’, como a parcela de importados nos produtos. Vai ficando difícil de interpretar”, avalia Levers de Abreu.

Distinção na etiqueta traz dúvidas

A distinção do valor dos impostos embutidos no preço do produto ou serviço tem de aparecer só na nota fiscal ou também na etiqueta do produto?, pergunta Thiago Mahfuz Vezzi, responsável pela área do consumidor do escritório Salusse Marangoni Advogados. Ele acredita que prevalecerá o entendimento de que a lei se restringe às notas fiscais, o que dispensa o consumidor de adaptações. Contudo, avalia que há margem para dúvidas. Se as instituições brasileiras decidirem seguir o modelo aplicado em países como os Estados Unidos, o fornecedor poderá expor seus produtos sem o valor do imposto e informá-lo apenas no momento do pagamento da compra. “Neste caso, será importante uma reeducação do consumidor, para que entenda que sobre o preço anunciado haverá o acréscimo do imposto”, lembra Mahfuz Vezzi.

22/3/2013

Pode-se dar o tempo necessário para que os estados em desenvolvimento se ajustem à unificação das alíquotas – disse o ministro.

Djalba Lima

O ministro da Fazenda, Guido Mantega, admitiu nesta quinta-feira (21), no Senado, a ampliação do prazo de transição para a unificação em 4% da alíquota interestadual do Imposto sobre Circulação de Mercadorias e Serviços (ICMS). Questionado pela senadora Lúcia Vânia (PSDB-GO), que defendia a manutenção de duas alíquotas diferentes – de 4% para Sul e Sudeste e de 7% para as demais regiões –, Mantega insistiu na unificação, mas aceitou "mexer no tempo" para a mudança.

– Pode-se dar o tempo necessário para que os estados em desenvolvimento se ajustem à unificação das alíquotas – disse o ministro.

De acordo com ele, será a segunda mudança do governo nessa matéria. Antes de o projeto de resolução (PRS 1/2013) ser encaminhado ao Senado, diante do impasse entre os estados do Sul e Sudeste (que preferem convergência imediata para 4%) e os do Norte, Nordeste e Centro-Oeste (que defendem as alíquotas de 7% e 4%), o Executivo federal optou por uma "solução intermediária": transferiu para 2025 o início da vigência da alíquota de 4% nas operações do Norte, Norte e Centro-Oeste para Sul e Sudeste. Até lá, haverá redução gradual, de um ponto percentual a cada ano.

A negociação na Comissão de Assuntos Econômicos (CAE) é coordenada pelo relator da proposta, senador Delcídio do Amaral (PT-MS), que manifestou, na audiência pública com Mantega, sua intenção de minimizar as perdas dos estados. O trabalho, acrescentou, está articulado com o relator da Medida Provisória 599/2012, senador Walter Pinheiro (PT-BA), porque essa MP cria os fundos de compensação de receitas (FCR) e de desenvolvimento regional (FDR).

Para facilitar o entendimento sobre a proposta, o presidente da CAE, senador Lindbergh Farias (PT-RJ), ampliou para 16 de abril o prazo de apresentação do relatório, antes fixado em 26 de março. A votação poderá ocorrer logo em seguida, com pedido de urgência para deliberação final em Plenário no início de maio.

Walter Pinheiro disse que as armas da guerra fiscal – pela qual estados atraem investimentos privadas com a redução de ICMS – estão ultrapassadas e precisam ser substituídas por instrumentos mais moderno de desenvolvimento regional.

Com o FCR e o FDR, o governo federal pretende combater dois problemas: o orçamentário, já que alguns estados perderão receitas na transição; e o econômico, porque unidades federativas pobres, sem condições de oferecer incentivos fiscais, não atraem indústrias. Com o FDR e o programa de investimentos federais, a União quer tornar esses estados mais atraentes aos investidores privados.

Teto

Como a MP fixa em R$ 8 bilhões o teto anual de transferências aos estados a título de compensação das perdas de arrecadação, vários senadores questionaram o ministro sobre a exatidão do cálculo dos valores que cada um deixará de arrecadar com a diminuição das alíquotas interestaduais. Mantega disse que o cálculo baseou-se nos dados da nota fiscal eletrônica e sua elaboração teve a participação do Conselho Nacional de Política Fazendária (Confaz), refletindo a realidade após a dedução dos incentivos fiscais.

O ministro manifestou-se contra sugestões de vários senadores no sentido de aumentar os recursos orçamentários que compõem o FDR, limitados pela MP a 25% – os restantes 75% serão emprestados pelos bancos oficiais. Segundo ele, o Orçamento da União não teria condições de suportar uma participação maior no fundo, que transferirá aos estados quase R$ 300 bilhões até 2033.

Mantega ressaltou, no entanto, que o custo desse dinheiro será baixo, com base na Taxa de Juros de Longo Prazo (TJLP), à semelhança do Programa de Apoio ao Investimento dos Estados e Distrito Federal (Proinveste). Ele acrescentou que os estados terão liberdade para gerenciar esses recursos, inclusive criando seus próprios fundos de investimento.

Incentivos

Diante da ponderação de vários senadores, como Armando Monteiro (PTB-PE), quanto às dificuldades para aprovação da alíquota interestadual unificada do ICMS, Mantega admitiu estudar a possibilidade de o governo federal oferecer incentivos fiscais para atrair investimentos nos estados menos desenvolvidos. Uma das idéias citadas pelo senador é a possibilidade de se conceder o regime de depreciação acelerada de bens de capital em determinadas regiões, pelo qual as empresas ali instaladas poderiam reduzir o pagamento do imposto de renda.

Mantega disse que a União prevê gastos de quase meio trilhão de reais para essa mudança no ICMS, que considerou um passo significativo, equivalente a 70% da reforma tributária de que o país necessita. O passo seguinte, acrescentou, envolverá o próprio governo, com alterações no PIS/Cofins.

Na avaliação do ministro, o ICMS reduz a produtividade das empresas, provoca uma acumulação de créditos não repassados e gera incerteza jurídica. Com decisões do Supremo Tribunal Federal (STF) declarando a inconstitucionalidade das leis estaduais de concessão de incentivos fiscais, o ICMS enfrenta também incerteza jurídica, acrescentou.

O fato é que, depois de reiteradas decisões, o STF colocou em debate a Proposta de Súmula Vinculante 69, segundo a qual é inconstitucional qualquer isenção, incentivo, redução de alíquota ou de base de cálculo, crédito presumido, dispensa de pagamento ou outro benefício fiscal relativo ao ICMS, concedido sem prévia aprovação em convênio celebrado no âmbito do Confaz. Como os incentivos da guerra fiscal não foram aprovados pelo Confaz, uma das propostas do governo viabiliza sua convalidação pelo conselho.

Quanto às dívidas dos estados, Mantega admitiu também a retroatividade a janeiro de 2013 da aplicação da troca do critério de correção, do Índice Nacional de Preços do Mercado (IGP-M) para o Índice Nacional de Preço ao Consumidor Amplo (IPCA). O projeto de lei complementar (PLP 238/2013, em tramitação na Câmara dos Deputados) prevê também a redução dos juros reais, de 6% a 9% anuais para 4% ao ano.

Fonte: Agência Senado

22/3/2013

Febraban reduz o valor para TED, que até então valia para mais de R$ 2.000

A partir de hoje, as transferências entre contas de bancos diferentes a partir de R$ 1.000 serão feitas no mesmo dia, segundo a Federação Brasileira de Bancos (Febraban).

O valor mínimo para realização da Transferência Eletrônica Disponível (TED) era de R$ 2.000.

Quando o cliente transfere um valor por meio de uma TED, o crédito entra na conta do destinatário no mesmo dia em que a transferência é solicitada. Já em outras formas de movimentação financeira, como o popular Documento de Crédito (DOC), é preciso aguardar pelo menos um dia para a conclusão da operação.

O valor mínimo determinado para fazer cada operação evita que o atrativo da TED gere uma demanda em excesso e sobrecarregue os sistemas de pagamento e de compensação das transações financeiras.

Esse valor, no entanto, pode ser alterado conforme são realizados investimentos em tecnologia na rede de comunicações entre os bancos, agilizando o processo de transferência de recursos e ampliando a capacidade de operações que podem ser feitas.

Em 2010, o valor mínimo para a realização de uma TED era de R$ 5.000 e passou para R$ 3.000. Em novembro de 2012, a cifra foi novamente cortada, para R$ 2.000.

Os clientes que pretendem fazer transferências interbancárias abaixo de R$ 1.000 ainda podem recorrer aos DOCs, que têm valor limitado a R$ 5.000 por transação.

A comodidade é uma principais vantagens oferecidas pela TED. "Com a TED, o cliente não precisa sacar em espécie para fazer a transferência. Basta acessar o internet banking ou outros canais eletrônicos de autoatendimento para efetuar a operação", afirma Walter Faria, diretor adjunto de serviços da Febraban.

As tarifas cobradas para a realização de TED variam de banco para banco, conforme a política comercial de cada um. Todas as tarifas podem ser comparadas no Sistema de Divulgação de Tarifas de Serviços Financeiros (Star) da Febraban, no endereço www.febraban-star.org.br.

Fonte: O Tempo

15/3/2013

Por Lucas Marchesini

Representantes empresariais se posicionaram a favor da maior parte do texto da Medida Provisória nº 595, a MP dos Portos, durante audiência pública ontem no Senado Federal.

Os dirigentes fizeram o contraponto aos representantes dos trabalhadores, desta vez na plateia, que participaram de audiência semelhante na semana passada. Os sindicatos discordaram do texto encaminhado ao Congresso e já ameaçaram entrar em greve contra a aprovação do texto.

O industrial Jorge Gerdau, presidente da Ação Empresarial e conselheiro da presidente Dilma Rousseff, se posicionou contra os chamamentos públicos para a construção de portos privados, exigência prevista na MP, mas disse que "mexeria muito pouco" no texto.

A MP prevê que, ao receber um projeto para construção de um terminal privado, o governo deveria levar a uma chamada pública, abrindo a possibilidade para que competidores realizem o projeto.

Posição semelhante foi manifestada pelo vice-presidente do Conselho Superior de Infraestrutura da Federação das Indústrias do Estado de São Paulo (Fiesp), Carlos Cavalcanti. "A MP tem que ser aprovada rapidamente e com o mínimo de alterações possíveis", defendeu.

Em relação à prorrogação das concessões de portos anteriores a 1993, Gerdau não apresentou uma posição única. A análise, disse ele, tem que ser feita caso a caso.

Sobre a prorrogação, o relator da MP 595, senador Eduardo Braga (PMDB-AM), afirmou que "não há definição sobre o tema. É uma possibilidade [a prorrogação]".

Braga, que também é líder do governo no Senado, destacou que o relatório da MP deve ser aprovado em 10 de abril e que haverá tempo suficiente para sua aprovação nas duas casas até 16 de maio, quando expira seu prazo de validade.

Também participaram da audiência pública representantes da Confederação Nacional da Indústria (CNI), Confederação da Agricultura e Pecuária do Brasil (CNA) e da Confederação Nacional dos Transportes (CNT).

Fonte: Valor Econômico

15/3/2013

Ao regulamentar a unificação das alíquotas do ICMS, que impedirá disputa entre Estados usando a tributação sobre importados, o Confaz criou dispositivos que encarecem e podem inviabilizar operações de empresas como fabricantes de fibras óticas, diz ele.

Sergio Leo

À espera da reunião do Conselho Nacional de Política Fazendária (Confaz) que discutirá, em abril, a resolução do Senado contra a "guerra dos portos", empresários do setor eletroeletrônico temem sérios prejuízos ao setor. "Conseguimos acabar com a guerra dos portos, mas transferimos o problema", comentou o presidente da Associação Brasileira da Indústria Eletro-Eletrônica (Abinee), Humberto Barbato, ao Valor PRO, o serviço de notícias em tempo real do Valor. Ao regulamentar a unificação das alíquotas do ICMS, que impedirá disputa entre Estados usando a tributação sobre importados, o Confaz criou dispositivos que encarecem e podem inviabilizar operações de empresas como fabricantes de fibras óticas, diz ele.

A Abinee, que discute o assunto com o Congresso em um grupo formado pela Confederação nacional da Indústria (CNI), já tem indicações de que pelo menos um dos dispositivos deve ser eliminado pelo Confaz: a exigência de que produtos com mais de 40% de componentes importados sejam obrigados a explicitar, na nota fiscal, o valor do conteúdo estrangeiro. "Isso equivale a declarar a margem de ganho da empresa, é violar o princípio constitucional que protege o sigilo comercial", critica Barbato.

Os secretários da Fazenda já se mostram "sensibilizados" para mudar esse aspecto da regulamentação, acredita o executivo, que está alarmado, porém, com outro dispositivo legal criado no Confaz: o que obriga as empresas a discriminar cada item importado usado em suas mercadorias, com respectivo valor, em uma "Ficha de Conteúdo de Importação (FCI)".

"A FCI é um monstrengo colocado nas empresas", criticou Barbato. "Nosso setor tem produtos com mais de 5 mil itens de importados; como fazer, para cada um dos produtos terminados, uma ficha de conteúdo de importação?", pergunta. "Isso é loucura, de um nível de burocracia insuportável."

No início do ano, os empresários pediram ao ministro da Fazenda, Guido Mantega, manter um caráter apenas informativo, na fiscalização do novo regulamento, sem punições. Mantega aceitou seguir essa orientação por quatro meses, até abril. Os empresários propõem que, em lugar da FCI, as empresas sigam o método já usado em declarações de origem, com documentos das empresas atestando que seguem determinados níveis de conteúdo nacional e de importados. Em caso de dúvida, o governo verificaria nas fábricas a veracidade das declarações e puniria os casos de má fé. "Posso abrir a porta de minha fábrica à fiscalização, o que não posso é aceitar mais essa obrigação tributária acessória", disse Barbato. "Isso afeta a competitividade da empresa e do país."

15/3/2013

A aprovação do texto é uma antiga reivindicação da Receita Federal, que passará a fiscalizar melhor empresas brasileiras nos Estados Unidos e, inclusive, combater a lavagem de dinheiro.

Daniel Lima

Publicado hoje (13) no Diário Oficial da União, decreto legislativo que aprova o texto de um acordo entre os governos brasileiro e norte-americano para o intercâmbio de informações tributárias, que foi celebrado entre os dois países em 20 de março de 2007.

Segundo informou a Receita Federal, após sancionado pela presidenta Dilma Rousseff, o acordo permitirá que o fisco dos Estados Unidos faça consultas sobre cidadãos norte-americanos que estejam no Brasil, podendo ocorrer o mesmo com cidadãos brasileiros naquele país.

A aprovação do texto é uma antiga reivindicação da Receita Federal, que passará a fiscalizar melhor empresas brasileiras nos Estados Unidos e, inclusive, combater a lavagem de dinheiro.

Esses acordos são comuns entre países membros da Organização para a Cooperação e Desenvolvimento Econômico (OCDE), que vinha cobrando a participação brasileira, informou a Receita.

Pelo decreto ficam sujeitos à aprovação do Congresso Nacional quaisquer atos que possam resultar em revisão do referido acordo.

Fonte: Agência Brasil

8/3/2013

Medida estipulou uma redução do valor da multa para o descumprimento de obrigações acessórias

As empresas já enquadradas no Sistema Público de Escrituração Digital agora não serão mais multadas em R$ 5.000,00 por atraso ou não entrega do SPED (municipal, estadual e federal), como vinha acontecendo desde a sua entrada em vigor, a boa notícia deve-se à aprovação de emenda do Projeto de Lei de Conversão – PLV 25/12, em dezembro último.

A medida estipulou uma redução do valor da multa para o descumprimento de obrigações acessórias, que agora oscila entre R$ 100,00 e R$ 1.500,00, dependendo do porte da empresa. O objetivo da emenda é justamente esse, que a multa seja condizente com o tamanho da companhia, proporcionando, assim, um tratamento mais justo.

Para as micro e empresas de pequeno e médio porte seria altamente danoso manter o valor original. E, de certa forma, elas seriam as mais penalizadas. Muitas das micro, pequenas e médias empresas não têm uma gestão profissional e, dessa forma, apresentam maiores dificuldades para realizar atividades-meio relativas às finanças, gestão, organização e apresentação de seus dados de acordo com os requisitos estabelecidos pelo marco legal e as atividades competentes.

Essas companhias inicialmente terão de se preparar para entregar o SPED, pois sem um controle rígido da sua gestão não será possível cumprir esta obrigação acessória. Então, nada mais justo do que não onerar ainda mais as micro, pequenas e médias empresas.

Apesar do investimento inicial – sim, investimento, cujo retorno dá-se pela melhoria da produtividade, dos controles e das informações gerenciais para tomada de decisão – para se adequar ao SPED, os benefícios serão muitos: eliminação do papel e redução de custos com racionalização das obrigações acessórias; uniformização das informações que o contribuinte presta às diversas unidades federadas; rapidez no acesso às informações; aumento da produtividade do auditor, através da eliminação dos passos para coleta dos arquivos; troca de informações entre os próprios contribuintes a partir de um layout padrão; redução de custos administrativos e melhoria da qualidade da informação; possibilidade de cruzamento entre os dados contábeis e os fiscais; disponibilidade de cópias autênticas e válidas da escrituração para usos distintos e concomitantes.

Fonte: Revista Incorporativa

8/3/2013

Receita Federal diz que até a última quarta-feira apenas seis contribuintes entregaram informações fiscais por meio dos velhos discos de 1.44 megabyte

Dentro de um ou dois anos, a única lembrança que você terá do disquete será o ícone para salvar arquivos no seu computador. Até mesmo a Receita Federal, aparentemente o último laço entre muitos usuários e o dispositivo que armazena 1.44 megabyte, tem recebido cada vez menos declarações do Imposto de Renda. Em 2012, apenas 552 pessoas escolheram esta forma para enviar dados à Receita, o que representa apenas 0,002% do total de 25 milhões que prestaram conta ao Fisco.

Neste ano, o ritmo é ainda mais lento. Segundo dados de 2013 da própria Receita Federal repassados ao iG nesta quarta-feira (6), somente seis contribuintes optaram pelo método do disquete. Enquanto isso, o placar do Fisco marcava 918.300 declarações entregues até às 16 horas.

Entrega em bancos

Neste ano, Banco do Brasil e Caixa Econômica Federal funcionam como uma espécie de “lan house”. Correntistas e não correntistas podem ir aos bancos públicos para enviar a declaração pelo programa Receitanet e gravar o recibo. Ao iG , a assessoria do BB afirma que, “para maior comodidade, disponibiliza um computador para envio da declaração ao cliente que chega a uma de suas agências portando disquete”. A Caixa afirma seguir o mesmo método, mas alerta que, eventualmente, disquetes são rejeitados. “Nestes casos o disquete é devolvido ao cliente, que é orientado a refazer a gravação e apresentá-la novamente para ser transmitida à Receita”, informa a assessoria do banco.

Por sua vez, a Receita, declara que a ordem para restituição do imposto não é alterada, seja lá qual for o método de envio das informações fiscais: primeiro, idosos com mais de 65 anos, depois portadores de necessidades especiais e, na sequência, os demais.

Papelarias já desistiram

O que é exceção nos números da Receita, já não pode ser nem mensurado em grandes redes de papelarias. A trilha dos disquetes foi perdida pela rede ABC, de Brasília, há pelos menos três anos. “Não vendemos mais e é raro vir algum cliente procurar”, diz o vendedor Antônio Vieira.

No Rio de Janeiro, a Caçula também não vende mais, mas faz uma ressalva. “Podemos vender quando tem uma licitação para órgão público, mas o mercado em geral não se interessa mais”, diz Fernando Gonçalves, coordenador de marketing da loja. “No catálogo, a lista da letra “D” começa com DVD”, completa.

Em São Paulo, a Kalunga diz que abandonou os disquetes há 10 anos. No setor de compras da Saraiva, nada consta no sistema ou no site "desde que inventaram o tal pen drive", segundo afirma Wilson Ferraz, representante comercial

Cópias de segurança

O contribuinte que guarda dados em disquete deve se preocupar apenas com aqueles que contêm declarações dos últimos cinco anos. “Depois deste tempo a Receita não pode pedir alteração e nem a pessoa consegue retificar”, explica Rodrigo Paixão, coordenador de Imposto de Renda da empresa H&R Block. Ele recomenda que a cópia de segurança das informações fiscais seja feita numa mídia removível (CD, DVD, pen drive), e não no próprio computador, de maneira a evitar problemas de localização do arquivo em uma eventual pane do HD onde está o sistema operacional.

E quem não sabe nem do paradeiro das cópias de segurança? “O contribuinte pode pedir uma cópia impressa ou digital das declarações necessárias mediante o pagamento de uma DARF”, diz Paixão. Em seu site, a Receita informa que a segunda via poder ser fornecida em arquivo digital, desde que a mídia de gravação seja fornecida pelo próprio contribuinte.

Fonte: Economia IG

22/2/2013

Criando uma base única de dados entre os quatro órgãos, o governo espera reduzir os custos das empresas

Thiago Resende

A Receita Federal apresentou ontem um projeto para reduzir custos de declarações feitas pelas empresas, aperfeiçoar a fiscalização e aumentar o recolhimento de tributos. Chamado, a princípio, de Sistema Público de Escrituração Digital (Sped), ele pretende unificar as informações que as companhias devem declarar à Receita, ao Ministério do Trabalho, à Caixa Econômica Federal e ao Instituto Nacional de Seguro Social (INSS).

Pelo planejado, a partir de janeiro de 2014, as empresas irão, em um único documento digital, incluir os dados que devem ser prestados a esses órgãos. O primeiro passo deve ocorrer até 28 de março, quando Receita, Caixa, INSS e Ministério do Trabalho devem assinar um acordo conjunto, informou Daniel Belmiro Fontes, técnico da Receita Federal.

"Existem diversas declarações pedindo as mesmas informações e em plataformas diferentes", afirmou Fontes, ao apresentar a proposta no Conselho Nacional de Previdência Social, que se reuniu ontem em Brasília.

Criando uma base única de dados entre os quatro órgãos, o governo espera reduzir os custos das empresas, principalmente do pequeno empresário, pois há despesas com documentos, como a folha de pagamento. Pretende-se criar uma "versão digital da folha de pagamento e demais informações fiscais, previdenciárias e trabalhistas de forma padronizada", explicou o representante da Receita na reunião do Conselho.

Ainda em fase de estruturação, o sistema, quando em vigor, deve reduzir a economia informal, o risco de fraudes, além de aumentar a arrecadação, frisou Fontes.

Fonte: Valor Econômico